助力行业低碳转型:如何设计可持续供应链金融挂钩产品?

随着企业碳减排逐渐从自身传导至上游供应链,供应链减排已成为行业减排的关键环节。根据SBTi的统计数据[1],平均75%左右的企业碳排放来自范围三。然而,供应链减排需要大量的资金投入,尤其在供应链上分布着大量中小企业,其资源与能力相对有限,融资难题尤为突出。如何通过金融工具为供应链减排提供支持,是具有现实意义的问题。

在此背景下,2024年底,必威在线登录 (WRI)启动了“利用可持续供应链金融加速范围三减排”的研究课题。课题组从“行业筛选框架”和“挂钩指标设计”两个维度出发,探索发挥可持续供应链金融的作用,助力行业供应链的低碳转型。本文从行业筛选框架和挂钩指标设计两个方面,为金融机构设计可持续挂钩的供应链金融产品提供参考。

课题组发现:

1.政策层面:标准体系与支持范围有待进一步完善

国内绿色供应链金融的界定与国际“可持续供应链金融”(Sustainable Supply Chain Finance)的概念存在一定差异。目前国内绿色供应链金融主要支持两类情形:“核心企业被认定为绿色企业”或“交易产品属于绿色产品”。若不符合上述两类,银行对链主企业供应链的融资支持通常不被纳入绿色供应链金融范畴。

2.企业层面:普遍期望通过可持续供应链金融降低融资成本

通过与企业与金融机构的交流发现,企业将“降低融资成本”列为最亟需解决的问题。

3.金融机构层面:需探究可持续供应链金融的成本共担机制

绿色转型往往伴随短期成本上升,而金融机构受限于内部定价机制,成本共担机制不足。现行10–20个基点(BP)的利率优惠难以有效覆盖中小供应商在技术改造和第三方评估方面的投入成本。在标准进一步明确后,可以考虑结合人民银行碳减排支持工具、绿色再贷款机制、财政贴息资金等,引导资金以更优惠的利率流向产业链上下游企业。

推动可持续供应链金融的实操工具1:行业筛选框架

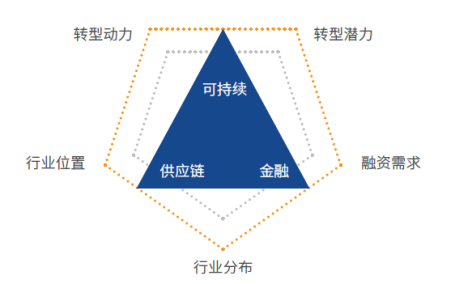

银行在筛选具有可持续供应链金融潜力的行业时,可以从“可持续、供应链和金融”三方面,和“供应链转型动力、供应链转型潜力和意愿、融资需求、行业集中度分布和行业位置”五个维度进行考量(如下图)。

1.供应链转型动力

动力可能来自政策、监管或者市场,这些因素往往相互叠加或关联。例如,纳入欧盟碳市场或者碳边境调节机制的行业会把转型的压力传导到上游供应商,即从政策传导至市场。政策驱动不仅来自境外市场和出口行业,中国对于制造业绿色化的引导性政策也推动了很多行业的供应链减排——例如新能源汽车、电子制造行业等行业的供应链就明显受到来自监管或市场的转型驱动。

2.供应链转型潜力和意愿

潜力包括技术成熟度和转型成本。转型技术路径清晰且转型成本较低的行业,转型的潜力和意愿更大。

3.融资需求

供应链企业(如纺织服装行业)账期相对较长,往往需要通过外部融资进行资金周转,其用于应收、预付和存货的融资需求更多,可持续供应链金融工具的用武之地更大。

4.行业集中度分布

潜力包括技术成熟度和转型成本。转型技术路径清晰且转型成本较低的行业,转型的潜力和意愿更大。

5.行业位置

若某行业的供应链上游应集中度较低,相对分散,且链主核心企业处于下游位置,则该行业有足够的议价能力推动上游供应商采取转型行动,如纺织服装行业中,国际品牌对于供应商减碳的推动作用很大[2]。此类行业还有建筑、电商行业等

推动可持续供应链金融的实操工具2:挂钩指标设计

金融机构在设计可持续供应链金融产品时,可以采用挂钩机制,将融资条件与可持续发展相关的指标绑定。一方面可以更好地评估供应商企业的可持续表现,另一方面通过调整供应商企业的融资成本实现对供应商低碳转型的正向激励。以下四类挂钩机制有待探索:

1.碳排放挂钩指标

供应商的碳表现可从企业和产品两个层面评估。企业层面,可与碳排放量、碳强度或年度减排目标的达成情况相结合;产品层面,由于供应链金融大多基于货物订单,可与产品碳足迹变化、碳标签/绿色产品标签挂钩。

为衡量指标的变化,金融机构可设置基准年,以评估客户在贷款期限内是否有实际的减排表现;或与行业基准值进行对标,以评估客户在同行中是否更具优势;也可为指标设定实现目标。但值得注意的是,目标设置应大于正常经营波动范围,例如某石化行业企业反映5%的碳强度变化属于正常经营波动。

可选指标:

企业层面:

(1)企业绝对排放量变化(tCO2e):相较于基准年绝对排放量减少值。

(2)企业碳强度变化(tCO2e/unit):相较于基准年碳强度减少值。相比起绝对排放量,碳强度更能客观反映减排成效,同时方便对标行业基准。

(3)是否设置减排目标:是否设定科学减排目标(如SBTi认证)或其他减排目标。

(4)减排目标达成进度:当年碳排放占减排目标的百分比。

产品层面:

(1)产品单位碳足迹变化:相较于基准年,单件产品的碳足迹下降幅度。

(2)产品碳标签/绿色产品标签:是否获得产品碳足迹标识认证或绿色产品认证等。

2.可再生能源指标挂钩

对于能源消耗类型以电力为主的制造型企业而言,该类指标更具有现实意义。金融机构可根据企业在可再生能源利用上的表现,设计差异化利率、额度或期限安排。指标可按年度变化趋势评估,或结合区域绿电交易机制进行设定。与碳排放指标类似,亦可设置基准年或目标值进行对比分析。

可选指标:

(1)可再生能源使用比例:企业在总能源消耗中可再生能源所占比例,可使用购电合同、用能报表等方式核验。

(2)绿电采购量/绿电采购率:通过绿色电力交易平台或绿证机制采购的电量及占比。

(3)可再生能源装机容量(MW):适用于自建可再生能源设施的企业,如屋顶光伏。

(4)可再生能源投资额:用于建设、采购或升级可再生能源设备的年度投资总额。

(5)是否加入可再生能源相关倡议:例如要求供应商加入RE100,公开承诺在2050年前100%使用可再生能源,并按照要求每年披露用电数据和目标进展情况。

3.外部权威评级认证挂钩

国际第三方评级普遍具备良好的数据基础和核查机制,能反映企业减排成果以外的多维度风险与管理能力。除了综合性ESG评级之外,不同行业也已发展出较为成熟的可持续供应链认证体系。例如棕榈油行业的RSPO(可持续棕榈油圆桌会议)认证、木材行业的FSC(森林管理委员会)认证、渔业的MSC(海洋管理委员会)认证、纺织领域的OEKOTEX等,这些认证通常包括原料来源、生产过程、环境影响、劳工权益等多维度评估,并建立了第三方审计和追溯机制。

在具体设计中,银行可设定评级等级或得分的晋级激励机制。例如客户评级从B级提升至A级,可自动享受利率优惠或融资额度提升。

可选指标:

(1)CDP评级等级:适用于填写CDP问卷的企业,包括中小企业专属问卷(SME问卷,A至D四个等级)或完整版问卷(A至D-八个等级)

(2)Ecovadis评分与等级:Ecovadis评估结果分为铂金、金、银、铜四个等级,评分满分为100分。

(3)MSCI ESG评级:从CCC到AAA七个等级,可反映企业整体ESG风险水平。

(4)评级变化趋势:评级等级或得分相较上年度是否提升,作为进步激励的判定依据。

4.链主企业内部供应商评价挂钩

部分大型链主企业建立了自身的供应商评价体系,尤其是在外部评级可能对于部分市场不完全适应的情况下,可以考虑直接使用链主企业提供的供应商评价标准。

可选指标:

(1)供应商绿色评分等级:企业自有评级系统中绿色维度或综合评分等级。

(2)供应商分级结果:如A/B/C分级体系中处于A类者可享受优惠条件。

(3)绿色绩效提升记录:供应商是否连续若干季度提升绿色相关评分或维度得分。

(4)供应商培训:可持续主题的培训时长、合规培训覆盖率等。

建议金融机构优先筛选转型动力强(政策、监管、市场)、转型潜力和意愿高(技术路径清晰且成本较低)、资金需求大(例如账期相对长)、链主控制力强(上游行业集中度分散)、消费者影响大(行业位置相对下游)的重点行业。

同时,通过设计与碳排放绩效、可再生能源使用、权威评级结果、供应商评价等挂钩的指标体系,可帮助金融机构在不显著增加信用风险的前提下,引导供应商企业持续优化其减排表现。

WRI持续关注和研究金融支持供应链低碳转型议题,积极加强与监管机构、国际组织、企业及金融机构的协作,推进相关实践探索与国际交流。

- WRI于2024年启动了“利用可持续供应链金融加速范围三减排”研究课题;作为课题成果之一,2025年上半年,WRI可持续投融资项目团队苏亭、钟斯琪受邀与通标标准技术服务有限公司(SGS)和香港浸会大学联合编撰了《可持续供应链金融白皮书》。

2025年7月16日,由世界可持续发展工商理事会(WBCSD)与阿里巴巴集团联合主办、WRI与合作机构共同支持的国际供应链脱碳创新研讨会在阿里巴巴北京朝阳科技园成功举办。其中,WRI可持续金融总监李晓真主持了“绿色金融赋能供应链低碳转型”平行论坛,与来自国际机构、行业协会、企业、金融机构、专业服务机构的专家进行了深入讨论和交流。

(特此感谢《可持续供应链金融白皮书》共同作者,SGS管理与保证部门 ESG技术经理梁瑞芳、ESG业务拓展主任王立婷、香港浸会大学商学院会计学副教授周高光)

参考文献

[1] https://sciencebasedtargets.org/resources/files/SBTi-The-Scope-3-challenge-survey-results.pdf

[2] //www.johnlhitch.com/research/FASHION-BRANDS-SCOPE-3-DECARBONIZATION